اولین تابلوی پولی ۱۴۰۳

بر اساس آمارهای بانک مرکزی، آخرین آمارها حاکی از آن است که رشد پول در میانه فروردینماه به سطح ۱۶درصد رسیده است. رشد پول بیشترین همبستگی را با نرخ تورم دارد و نزول آن به زیر ۲۰درصد میتواند نشاندهنده این موضوع باشد که نرخ تورم، توان نزول به زیر ۲۰درصد را دارد.

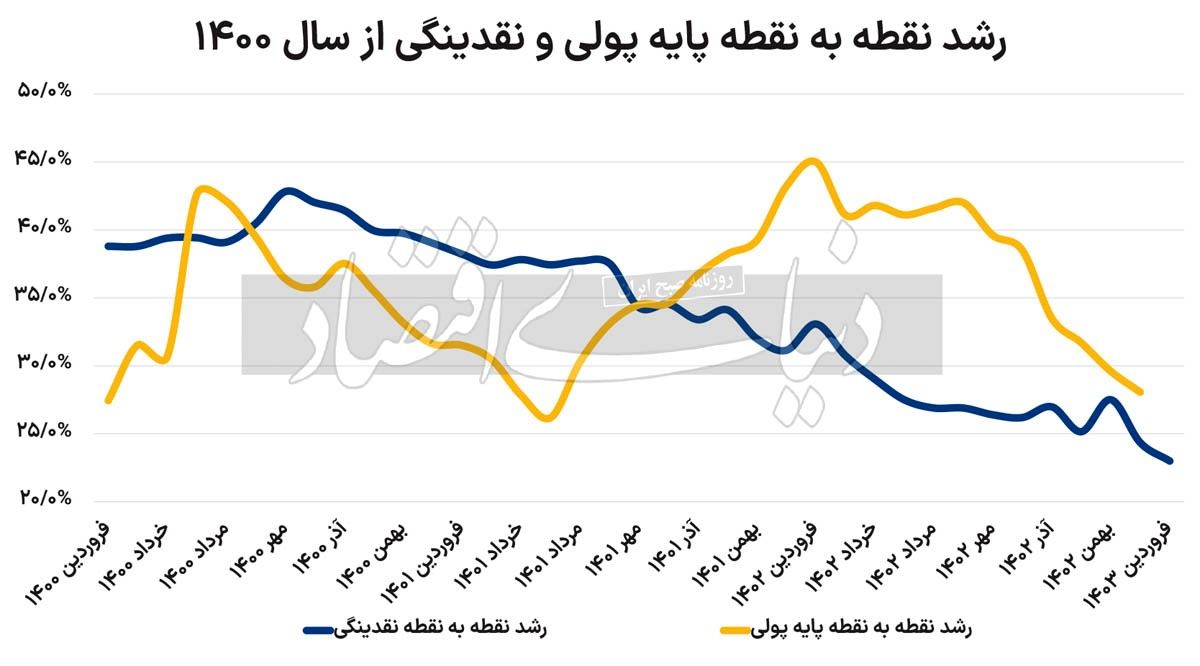

بانک مرکزی آخرین آمارهای پولی را به تصویر کشیده است که نشان میدهد عمده متغیرهای پولی به زیر ۳۰درصد نزول کردهاند. بر اساس این آمارها نرخ رشد پایه پولی در اسفندماه سال۱۴۰۲ به رقم ۲۸.۱درصد رسیده است. رشد نقطه به نقطه نقدینگی که در پایان سال قبل به ۲۴.۳درصد رسیده بود، در فروردین به سطح ۲۳درصد کاهش یافته است.

بر اساس آمارهای بانک مرکزی، آخرین آمارها حاکی از آن است که رشد پول در میانه فروردینماه به سطح ۱۶درصد رسیده است. رشد پول بیشترین همبستگی را با نرخ تورم دارد و نزول آن به زیر ۲۰درصد میتواند نشاندهنده این موضوع باشد که نرخ تورم، توان نزول به زیر ۲۰درصد را دارد.

بانک مرکزی پیشتر در گزارشهای خود اعلام کرده بود که نرخ تورم نقطه به نقطه درفروردین ماه امسال به ۳۴.۷درصد رسیده است.

با توجه به این آمار مثبت، سوالی که پیش میآید این است که چه مانعی برای ارائه گزارشهای منظم پولی و نرخ تورم وجود دارد؟

بانک مرکزی بهتازگی آمارهای مربوط به پایه پولی اسفندماه ۱۴۰۲ و رشد نقدینگی فروردینماه امسال را اعلام کرد. طبق این آمارها رشد نقطهبهنقطه پایه پولی اسفندماه ۱۴۰۲ برابر با ۲۸.۱ درصد و رشد نقطهبهنقطه نقدینگی فروردینماه امسال نیز برابر با ۲۳ درصد بوده است. این ارقام حاکی از ادامهدار بودن روند کاهشی متغیرهای پولی در ماه پایانی سال گذشته و فروردینماه امسال است.

رشد نقدینگی به عنوان یکی از عوامل اثرگذار بر تورم میتواند اثر مهمی بر وضعیت تورمی کشور نیز بگذارد. حال در این شرایط، سوال اساسی این است که روند کاهشی متغیرهای پولی با توجه به ریسکهای فعلی پولی تا چه زمانی ادامهدار خواهد بود؟

چرا نقدینگی کاهشی شد؟

بررسی آمارهای نقدینگی و پایه پولی نشان میدهد رشد متغیرهای پولی در یک سال اخیر روندی کاهشی را به خود گرفته است. در سال ۱۴۰۰، بانک مرکزی به عنوان یک سیاست احتیاطی برای بهبود وضعیت ناترازی بانکها تصمیم به اجرای کنترل ترازنامهای گرفت. کنترل ترازنامهای به این معنا بود که بانک مرکزی برای بانکهای مختلف سقفی را تعیین میکرد و بانکها حق تسهیلاتدهی بالاتر از این سقف را نداشتند.

در صورت تخلف بانکها از این سقف آنها جریمه میشدند و بانک مرکزی جریمه بدهی بانکها به خود را افزایش میداد. پس از اجرای این طرح، نرخ رشد نقدینگی در ماههای آغازین واکنشی کاهشی نداشت و زمان گذشت تا کنترل ترازنامهای بتواند بر نرخ رشد نقدینگی اثرگذار شود.

در سال ۱۴۰۲ این اثر شدیدتر شد و روند کاهشی نرخ رشد نقطهبهنقطه نقدینگی خود را بیش از پیش نمایان کرد. این کاهش تا فروردینماه ۱۴۰۳ نیز ادامهدار شد و در فروردینماه ۱۴۰۳، رشد نقطهبهنقطه نقدینگی به ۲۳ درصد رسید. این آمار حاکی از کاهش ۱۸.۸ واحد درصدی رشد نقطهبهنقطه نقدینگی نسبت به فروردینماه سال ۱۴۰۰ است.

رشد نقطهبهنقطه ۲۳ درصدی نقدینگی به معنای رسیدن این شاخص به پایینترین میزان آن از فروردینماه ۱۳۹۸ است. رشد پایه پولی، اما روند متفاوتی را در مقایسه با رشد نقدینگی طی کرده است. با آغاز کنترل ترازنامهای نرخ رشد پایه پولی افزایش یافت، زیرا بانک مرکزی با جریمه بانکها در طرح کنترل ترازنامهای منجر به رشد بدهی بانکها به بانک مرکزی و تحمیل ناترازی بانکها به ترازنامه این بانک شد.

نرخ رشد نقطهبهنقطه پایه پولی در فروردینماه ۱۴۰۰ برابر با ۲۷.۴ درصد بود، بااینحال پس از اجرایی شدن کنترل ترازنامهای نرخ رشد نقطهبهنقطه پایه پولی افزایش یافت و در فروردینماه ۱۴۰۲ به ۴۵ درصد رسید.

این رقم بالاترین نرخ رشد نقطهبهنقطه پایه پولی دستکم در ۱۲ سال اخیر بوده است. پس از این تاریخ، اما نرخ رشد نقطهبهنقطه پایه پولی روندی کاهشی به خود گرفت و در اسفند ۱۴۰۲، به ۲۸.۱ درصد رسید. این رقم پایینترین نرخ رشد نقطهبهنقطه پایه پولی از مردادماه سال ۱۳۹۹ محسوب میشود. بررسیهای «دنیای اقتصاد» نشان میدهد علت عمده کاهش نرخ رشد نقدینگی را باید در کاهش خالص ذخایر خارجی بانک مرکزی جستوجو کرد.

سرنوشت نقدینگی چه خواهد شد؟

بررسی وضعیت رشد نقدینگی و پایه پولی در بازههای زمانی بزرگتر از ماهانه نشان میدهد وضعیت این متغیرها در حال نزدیکشدن به وضعیت متغیرهای پولی در سالهای ۱۳۹۳ و ۱۳۹۴ است. در این سالها مشابه با ماههای اخیر، نرخ رشد نقدینگی روند کاهشی به خود گرفته بود، انتظارات تورمی نیز کاهشی بود و وضعیت صادرات نفتی به دلیل افقهای روشن دیپلماتیک مطلوب بود.

در این زمان بود که تورم کشور حتی تکرقمی شد و رشد اقتصادی پس از برجام جهش بسیار بالایی داشت. بااینحال، پس از خروج آمریکا از برجام و بازگشت تحریمها بار دیگر انتظارات تورمی افزایشی شد و نرخ ارز جهش پیدا کرد، تقاضا برای پول تقویت شد و با توجه به وضعیت درونزای خلق نقدینگی و سیاست منفعل پولی بانک مرکزی، نرخ رشد نقدینگی نیز شدت یافت.

البته شرایط فعلی در کشور تفاوتهایی با سالهای میانی دهه ۹۰ شمسی دارد؛ در آن زمان به دلیل حرکت ایران به سوی توافق دیپلماتیک در حوزه هستهای افقهای روشنی برای رسیدن به توافق وجود داشت و این مساله منجر به ثبات انتظارات تورمی در کشور میشد. اما اکنون در وضعیتی قرار داریم که انتخابات آمریکا در آبانماه ۱۴۰۳ و سایه بازگشت ترامپ به عرصه قدرت، وضعیت انتظارات در سال کنونی را متزلزل کرده است.

به نظر میرسد موانع رسیدن به تورم تکرقمی در سال کنونی و سالهای آینده همچنان پابرجا هستند و بهرغم اثرات مثبت سیاست کنترل ترازنامهای، سیاستهای مکملی نیز در کنار این سیاست باید به کار گرفته شود. سیاستگذار باید به دنبال اصلاح ساختار بودجه، آزادسازی اقتصادی، تنشزدایی در سیاست خارجی و اصلاح ناترازیهای بانکی باشد.

دیدگاهتان را بنویسید